Termín „centrální banka“ se stal díky nedávné finanční krizi jedním z „nejskloňovanějších“ ekonomických názvosloví. Zraky politiků i veřejnosti se upírají k České národní bance, Evropské centrální bance či americkému Fedu jako ke spasiteli, který vyřeší problémy nesolventních bank, přiměje firmy investovat a zaměstnávat, vrátí optimismus do peněženek domácností a magicky rozlouskne problémy zadlužených vlád. A při tom všem ještě spolehlivě dokáže rozpoznat realitní i akciovou bublinu a splasknout ji bez negativních následků.

Jsou tato očekávání reálná? Abychom na tuto otázku odpověděli a lépe pochopili roli centrálních bank v nedávné krizi, začněme jejich funkcemi. Kromě takových malicherností jako tištění peněz je hlavním úkolem centrální banky udržování makroekonomické stability, tedy snížení kolísavosti jak cenové hladiny, tak zaměstnanosti a ekonomické produkce. Tento cíl je motivován faktem, že většina lidí i firem preferuje stabilitu a předvídatelnost před změnami a chaosem. K jeho dosažení slouží tzv. měnová politika, jejíž název indikuje, že se pro tento účel používá množství peněz v oběhu. A to je zase spjato s jejich „cenou“, tedy úrokovými sazbami, jež centrální banka používá jako svůj instrument.

Centrální banka jako řidič autobusu a hasič v jednom

Mnoho lidí kritizuje ekonomii za odtržení od skutečného světa, za budování nerealistických modelů. V této rubrice se pokouším ukázat, že akademický výzkum může být velmi užitečný pro celou společnost, a to nejen rozhodování politiků a aplikovaných ekonomů, ale také ostatních občanů. Mým cílem je psát tak, aby i složité problémy byly pochopitelné pro každého čtenáře a zároveň zábavné. Budu přinášet různorodá zjištění ekonomického výzkumu, vysvětlovat jejich souvislost s reálnou ekonomikou, a předestírat, jak mohou mít pozitivní vliv na život každého z nás.

Rubriku Ekonomix najdete ZDE

V ekonomice se však někdy vyskytnou velké nepředvídané „šoky“, jako když se pod autobusem propadne cesta, a proto se centrální bance ne vždy podaří předejít výkyvům či kolizím. Z pohledu krizového managementu tak můžeme vnímat centrální banku jako hasiče, jehož úkolem je pomáhat hasit ekonomické či finanční požáry, a pokud možno jim preventivně předcházet. Bohužel nedávná krize jen potvrdila mezi ekonomy známý fakt, že schopnost centrální banky vykonávat tyto hasičské povinnosti je značně omezená. V rámci připomenutí pětiletého výročí kolapsu americké investiční banky Lehman Brothers se zaměřme na schopnost centrální banky rozpoznávat a řešit bubliny na trzích aktiv, tedy velké odchylky cen (např. nemovitostí nebo akcií) od jakési rovnovážné ceny dané ekonomickými a finančními ukazateli.

Vzestup a pád: není bublina jako bublina

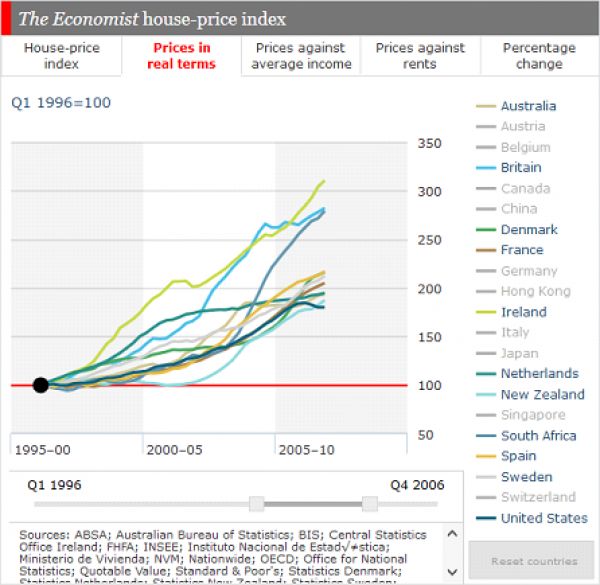

Když se podíváme na ceny nemovitostí (v reálném vyjádření, tzn. očištěné o inflaci), tak zjistíme, že byly v polovině devadesátých let minulého století jen o trochu vyšší než v polovině sedmdesátých let (např. o 3 % v USA a o méně než 20 % ve většině vyspělých zemí). Nicméně po dvaceti letech relativní stability se během dalšího desetiletí reálné ceny nemovitostí zvýšily v mnoha zemích o 85 a více procent (např. v Austrálii, USA, Francii, Dánsku, Španělsku, Nizozemsku, Švédsku, na Novém Zélandu, přičemž rekordmany byly Irsko, Velká Británie a Jihoafrická republika s růstem o 210 %, 187 % a 162 %). Následující graf zobrazuje tato data s použitím aplikace od Economist.com a v tomto článku rozebírám příčiny tohoto boomu detailněji).

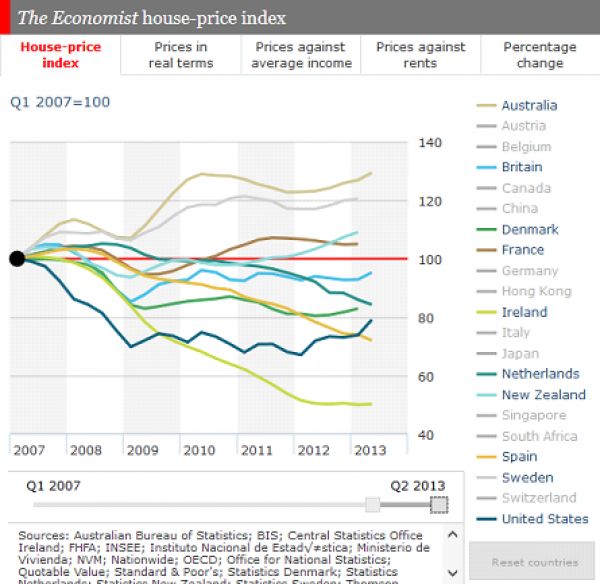

Asi si řeknete, že to musely být jasné realitní bubliny. Ale situace už tak jasná není, když se podíváme na vývoj cen nemovitostí od té doby. Od začátku americké hypoteční krize v roce 2007 do současnosti sice reálné ceny nemovitostí v mnoha výše zmíněných zemích razantně poklesly, ale v jiných naopak stouply, jak ukazuje následující graf. Např. pokles v Irsku byl 50 %, ve Španělsku skoro 30 %, a 14–21 % v USA, Nizozemsku a Dánsku. Naproti tomu reálné ceny se výrazně nezměnily ve Velké Británii a Francii a vzrostly o 9 % na Novém Zélandu, o 20 % ve Švédsku a o 30 % v Jihoafrické republice a v Austrálii.

Znamená tento vývoj cen nemovitostí, že v Irsku, Španělsku a USA realitní bublina byla, kdežto ve Švédsku, Jihoafrické republice a Austrálii nebyla? Bohužel ani s odstupem času nejsou centrální banky schopny na tuto otázku přesvědčivě odpovědět, ani tudíž spolehlivě předpovědět budoucí vývoj (a nejsou v tom samy, to samé platí pro ostatní ekonomy). Stejně tak si nejsou jisté, jestli současné extrémně nízké úrokové sazby náhodou nevytvářejí bublinu novou, tak, jako se to stalo v období 2001 až 2005. Fed v USA i jiné centrální banky tehdy razantně šlapaly na plyn, aby snížily dopady prasknutí internetové „dotcom“ bubliny na trhu akcií. Bohužel ponechaly úrokové sazby příliš nízko na příliš dlouho, hlavně kvůli nesprávně interpretované transformaci globální ekonomiky, která v té době probíhala. A tato politika levných peněz částečně přispěla k formování realitní bubliny, jejíž splasknutí přerostlo v roce 2008 v kombinaci s jinými faktory v globální krizi.

Když to shrneme lakonicky, potvrdilo se, že centrální banky nedokážou realitní či akciovou bublinu správně rozpoznat ani ji bez následků splasknout. A to i přesto, že ji umí nafouknout. Trochu to připomíná rozpor mezi dráčkem Soptíkem, který chce požáry hasit, a jeho otcem, který se snaží nezdárného syna přesvědčit, že smyslem dračího života je požáry zakládat.

Z předcházejícího výkladu by se někomu mohlo zdát, že jsou centrální banky zavrženíhodné instituce, které špatně dělají svou práci. Než však na ně hodíme kamenem, zmiňme několik důležitých „polehčujících okolností“.

Stále nejlepší řidič i hasič ve městě

V prvé řadě, i přes omezený vliv na ekonomiku a občasná rozhodnutí, jež jsou s odstupem času považována za chybná, je centrální banka ve většině zemí bezesporu nejkvalitnější státní institucí. A to jak v oblasti lidského kapitálu svých zaměstnanců, tak v nastavení institucionálního rámce. Centrální banky prošly v posledních dvaceti letech razantními změnami, kdy se proměnily z tajnůstkářských (skoro) sekt v naprosto transparentní a komunikativní instituce (v tomto videorozhovoru zpovídám bývalého guvernéra Novozélandské centrální banky, pod jehož vedením v roce 1990 tento celosvětový trend odstartoval). Nejenže centrální banky sdělují veřejnosti, jaké úrokové sazby stanovují (což bereme za samozřejmé, ale v minulosti tomu tak nebylo), ale pečlivě vysvětlují proč. Zveřejňují veškeré své použité modely, podrobné ekonomické předpovědi, zápisy z jednání bankovní rady, či jak který člen o sazbách hlasoval. Mnohé centrální banky otevřeně analyzují svá chybná rozhodnutí a radí se s odborníky z akademické i podnikatelské obce. Navíc mají centrální banky legislativně zakotvenu zodpovědnost za dosažení daných cílů, a jejich guvernér může přijít o práci, pokud se od cílů odchýlí.

Znáte nějakou další státní instituci, jejíž chod, rozhodování a výstupy jsou takto průhledné? (mimochodem Česká národní banka se pohybuje na špici v mezinárodním srovnání transparentnosti centrálních bank). Tato průhlednost je velmi vítaná pro ekonomické subjekty, protože jim (i když s jistou dávkou nejistoty) umožňuje lépe plánovat do budoucna. Srovnejme to s kroky politiků (například o penzijní reformě či daňovém systému), kde dochází k neustálým změnám, což zvyšuje zhoubnou nejistotu v ekonomice a tím komplikuje život pasažérům autobusu.

Asi se ptáte, jak je možné, že i přes tyto kvality jsou centrální banky občas krátké na řešení jistých ekonomických problémů. Problémem centrálních bank, jakožto (makro)ekonomie obecně, je fakt, že se snaží předpovědět výsledky chování milionů (velmi různorodých) lidí a jejich interakcí, nikoli neživé hmoty. V tom mají oproti přírodním vědám velkou nevýhodu, a z toho pramení jejich limitované schopnosti ekonomiku předvídat a řídit. Z toho plyne, že bychom neměli od centrálních bank očekávat na ekonomických cestách zázraky, a to i když je za volantem zrovna ten nejkvalitnější řidič.

Úspěšnost centrálních bank v roli profesionálního řidiče či hasiče také často brzdí neefektivní opatření jejich spolujezdců, tedy politiků. Je například obecně známým faktem, že mezi významnými příčinami nedávné realitní bubliny a finanční krize bylo nesprávné nastavení různých vládních opatření (např. přílišné vměšování se do realitního trhu, garance finančních institucí zvané „příliš velká na bankrot“ či nadměrné státní zadlužování). Jinými slovy, politická reprezentace často sama nafukuje bubliny i jinak přilévá olej do ohně, čímž brání centrální bance jej hasit, anebo dokonce požáry sama zakládá.

V neposlední řadě nedávná krize jasně ukázala, že je „vozovka“ světové ekonomiky v horším stavu, než se většina lidí domnívala. Nacházejí se v ní hluboké výmoly a nerovnováhy, což výrazně znesnadňuje roli řidiče. A na tomto stavu máme svými rozhodnutími za volantem vlastních automobilů i za volební plentou částečný podíl. Doufejme tedy, že se všechny ekonomické subjekty – jak centrální banky, tak vlády, finanční instituce, firmy, i my občané – z nedávné krize poučí a budou se chovat zodpovědněji a obezřetněji. Tak, aby centrální banky mohly bez problému řídit ekonomický autobus a nemusely každou chvíli vybíhat na cestu v nehořlavém obleku s hadicí v ruce. A aby bublifuk zůstal jen dětem na hraní.

Přidejte si Hospodářské noviny

mezi své oblíbené tituly

na Google zprávách.

Přidejte si Hospodářské noviny

mezi své oblíbené tituly

na Google zprávách.

Tento článek máteje zdarma. Když si předplatíte HN, budete moci číst všechny naše články nejen na vašem aktuálním připojení. Vaše předplatné brzy skončí. Předplaťte si HN a můžete i nadále číst všechny naše články. Nyní první 2 měsíce jen za 40 Kč.

- Veškerý obsah HN.cz

- Možnost kdykoliv zrušit

- Odemykejte obsah pro přátele

- Ukládejte si články na později

- Všechny články v audioverzi + playlist